問:投資(zī)者對基金及其分(fēn)類已經有了一(yī)些基礎知(zhī)識,但是該如何着手投資(zī)基金呢?

答:由于基金本身并不是一(yī)種資(zī)産,而是一(yī)種特殊的投資(zī)組合工(gōng)具,其長期回報和風險首先取決于資(zī)産配置,然後才受基金經理選擇具體(tǐ)證券和進出市場時機的能力的影響。正是因爲基金是一(yī)種長期投資(zī)産品,所以投資(zī)者必須相應制定一(yī)項長期有效的戰略來進行基金投資(zī)。具體(tǐ)而言,基金投資(zī)的成功與否,取決于投資(zī)者在理财規劃、投資(zī)組合建立和組合監視等三個階段能否遵循科學的投資(zī)程序并長期堅持下(xià)來。

問:投資(zī)者應該如何制訂針對基金投資(zī)的理财規劃?

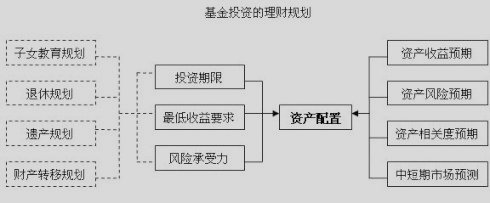

答:投資(zī)者最容易犯的錯誤就是未經規劃就倉促地購買基金。所謂針對基金的理财規劃,就是在購買基金以前對自身的實際情況和拟購買基金的充分(fēn)認識過程,其目的在于确保所購買的基金符合自己的投資(zī)目标和風險承受能力。一(yī)般地講,理财規劃階段涉及到以下(xià)重要環節:

(1)确定投資(zī)的收益與風險目标。投資(zī)者在理财規劃時,首先要考慮自己的資(zī)産、負債和收入等當前财務狀況,其次要合理假設子女教育經費(fèi)、退休生(shēng)活費(fèi)等未來的财務需求,最後再計算出在目前财務實力的基礎上滿足未來需求所要求的回報率,以及爲實現該投資(zī)回報率所能夠承受的最大(dà)風險。所以,投資(zī)的收益目标是滿足未來财務需求的最低回報要求,不是投資(zī)者主觀願望上的最大(dà)回報率;投資(zī)的風險目标是指投資(zī)者所能接受的子女教育水平和退休生(shēng)活水準的最大(dà)下(xià)降限度。

(2)建立對資(zī)本資(zī)産收益和風險的長期預期。不同類型資(zī)産的長期收益和風險并不完全相同;即使是相同的資(zī)産,在不同的經濟制度下(xià)它們所能夠取得的長期收益和風險通常也不盡相同。投資(zī)者在投資(zī)前必須對股票(piào)、債券和現金等資(zī)産的長期曆史回報和風險有一(yī)個清醒的認識,從而對其未來的回報和風險有較爲現實和理性的預期。

(3)确定資(zī)産配置比例。所謂資(zī)産配置是指投資(zī)者如何确定股票(piào)、債券和現金等不同資(zī)産占總投資(zī)資(zī)金比例。資(zī)産配置既取決于投資(zī)者的收益和風險目标,又(yòu)取決于投資(zī)者對資(zī)本資(zī)産長期收益和風險的預期,還取決于投資(zī)者對資(zī)本資(zī)産市場的中(zhōng)、短期走勢的預測。

問:投資(zī)者應該如何選擇基金來建立投資(zī)組合?

答:投資(zī)者在決定了資(zī)産配置的比例和調整方法以後,其下(xià)一(yī)階段的工(gōng)作重點就是要找出能夠複制或者戰勝這些資(zī)産的回報的基金,即選擇不同的證券投資(zī)基金來建立投資(zī)組合。以下(xià)是投資(zī)者在這一(yī)階段需要特别注意的重要環節:

(1)選擇跟蹤資(zī)産市場的基準指标。投資(zī)者選擇基金實際上就是選擇了一(yī)種間接投資(zī)資(zī)本資(zī)産市場的方式,其成敗關鍵取決于基金經理是否能夠取得不低于資(zī)産的長期預期收益和不高于資(zī)産的長期風險的的經營業績。考核基金經理績效最爲有效的辦法之一(yī)就是将他們取得的投資(zī)業績和風險同反映資(zī)本資(zī)産整體(tǐ)市場表現的市場指數或者反映同類基金經理表現的基金指數進行對比。這裏的市場指數或者基金指數就是所謂的基金業績基準。基準指标必須适用和可比,否則投資(zī)者無法正确評價基金經理的業績,從而無法篩選出适合自己投資(zī)目标的基金。例如,目前國内不少的混合型甚至股票(piào)型基金的招募說明書(shū)裏将銀行存款利息收益率定義爲業績比較基準,這顯然是不合适的。

(2)選擇基金的組織形式。由于市場的某些制度性缺陷,即使是投資(zī)相同類型資(zī)産的不同組織形式的基金,可能給投資(zī)者帶來截然不同的收益和風險。例如,封閉式基金在我(wǒ)(wǒ)國就曾經曆了近似瘋狂的溢價和不可理喻的折價階段。曆史數據證明,在高溢價階段購買封閉式基金的投資(zī)者的收益率遠遠遜色于在深度折價階段購買基金的投資(zī)者。因此,目前市場上封閉式基金所存在的折價對于投資(zī)者而言既是在市場可能掉頭向下(xià)時的保護墊,又(yòu)是在市場向上時的額外(wài)獎勵,其投資(zī)價值不可低估。

(3)比較基金的費(fèi)用比率。在投資(zī)資(zī)産和組織形式都相同的前提下(xià),費(fèi)用比率将是決定基金的長期回報率是否能夠戰勝同行最爲重要的因素。尤其是那些選擇定期定額投資(zī)策略的投資(zī)者更應該将注意力放(fàng)在低成本的指數基金上。

(4)比較基金成立的時間和曆史績效的連貫性。在海外(wài),由于無曆史業績記錄,新成立的基金通常無人問津。爲了培育新基金的曆史業績,基金管理公司和基金經理不得不将自己的資(zī)金用來購買基金的“種子”單位。這同我(wǒ)(wǒ)國目前新基金發行申購“中(zhōng)簽”現象形成鮮明的對比。投資(zī)者應該将精力集中(zhōng)在對至少有兩年以上存續期的基金的篩選上,切忌随波逐流追捧新基金。

(5)比較基金經理的教育背景、從業經曆和曆史績效。我(wǒ)(wǒ)國的資(zī)本市場目前還不是十分(fēn)成熟,因此基金的中(zhōng)短期業績嚴重依賴于基金經理選擇證券和時機的個人能力。投資(zī)者尤其應該注重基金經理的投資(zī)管理風格的穩定性和過往業績的連續性。

(6)比較基金管理公司和基金的在管資(zī)産規模。由于不存在生(shēng)存壓力,在管資(zī)産達到一(yī)定規模的基金管理公司或者基金經理的違規動機較小(xiǎo),其戰略目光通常也較長遠,因此相對而言更加有利于保護基金份額持有人的權益。當然,如果單隻基金的資(zī)産規模過大(dà)(被動型指數基金除外(wài)),其投資(zī)經理調整投資(zī)組合的靈活性就較差,其投資(zī)管理特長的發揮就會受到限制。

問:投資(zī)者應該如何監視和調整自己的基金投資(zī)組合?

答:建立完基金投資(zī)組合并不意味着萬事大(dà)吉,投資(zī)者就可以高枕無憂了。實際上,投資(zī)者還必須密切監視自身、市場以及基金的各種情況變化,并在必要的時候對基金組合進行調整。這些可能會導緻投資(zī)者調整基金投資(zī)組合的情形包括:

(1)投資(zī)者自身情況的變化。

- a.投資(zī)者目前财務狀況的實質性變化。

- b.投資(zī)者風險偏好和風險承受能力的變化。

- c.投資(zī)者投資(zī)目标的變化。

- d.投資(zī)者對投資(zī)期限假定的變化。

(2)市場情況的變化。

- a.市場的制度性變革。

- b.資(zī)本資(zī)産的長期回報、風險的市場預期和相互間相關程度變化。

- c.投資(zī)者對市場中(zhōng)短期走勢的預測。

(3)基金管理公司或者基金情況的變化。

- a.基金管理公司的股東結構、治理、行政或者司法處罰等方面的重大(dà)變化。

- b.基金的投資(zī)目标、策略、範圍等政策性變化。

- c.基金運作方式的變動。

- d.基金經理的更換或者職務、職權的變動。

- e.基金在管資(zī)産規模的變動。