随着中(zhōng)國的外(wài)彙儲備餘額在今年3月底達到12020億美元,如何利用外(wài)彙儲備進行投資(zī)已爲經濟學界所熱論。同時,藏彙于民的建議也一(yī)再被提及。事實上,雖然同期金融機構外(wài)彙各項存款餘額僅爲1649億美元,但是,考慮到境内個人在海外(wài)擁有的房地産、股票(piào)、債券、存款以及基金等,部分(fēn)中(zhōng)國個人擁有的外(wài)彙資(zī)産規模可能遠比官方的數據要大(dà)得多。因此,個人投資(zī)者同樣難以回避一(yī)個日益艱難的挑戰:如何提高外(wài)彙投資(zī)管理的效率?這裏,筆者僅從私人财富管理的角度談談個人應該如何投資(zī)外(wài)彙資(zī)産。

外(wài)彙投資(zī)是否等于炒彙”?

在許多人(甚至包括國内許多金融機構的工(gōng)作人員(yuán))的眼裏,外(wài)彙資(zī)産管理等同于“外(wài)彙買賣”或“炒彙”。事實上,如果我(wǒ)(wǒ)們在互聯網上将“外(wài)彙”(Foreign Exchange)和“投資(zī)”(Investments)放(fàng)在一(yī)起搜索的話(huà),其結果中(zhōng)的絕大(dà)部分(fēn)内容同中(zhōng)國或者華人有關。原因何在?因爲在美國等成熟市場國家,絕大(dà)多數人都知(zhī)道彙率變動是最難以預測的宏觀經濟指标之一(yī),通過買賣外(wài)彙取得的盈利也是最難以持續的。換言之,外(wài)彙根本就不是一(yī)類收益和風險可預期的資(zī)本資(zī)産,因而對于絕大(dà)多數投資(zī)者而言,它沒有任何“投資(zī)”價值。

對個人外(wài)彙投資(zī)的正确認識應該包含兩個層面的理解,一(yī)是對現有或者正在取得的外(wài)彙資(zī)産的收益或風險進行管理,二是将部分(fēn)個人财富配置在能夠帶來外(wài)彙現金流或者位于境外(wài)資(zī)産上的投資(zī)行爲。前者主要适用于出口商(shāng)和海外(wài)上市企業的股東們,而後者則适用于幾乎所有擁有可投資(zī)财富的國人。

不管是針對哪一(yī)類人群,外(wài)彙投資(zī)總體(tǐ)上可以被劃分(fēn)成三種類型:(1)以方便交易和增強當期收入爲目的的傳統保守型外(wài)彙投資(zī);(2)以學習、了解和逐步利用海外(wài)資(zī)本資(zī)産市場來管理财富爲目的的探索型外(wài)彙投資(zī);(3)以分(fēn)散風險(财富保值)或增強收益(财富升值)爲目的的财富管理型外(wài)彙投資(zī)。這三種類型的外(wài)彙投資(zī)的目标、策略、範圍、程序和适用對象都不同,投資(zī)者需要根據自己的情況來判别合适的外(wài)彙投資(zī)模式(表1)。

表1:外(wài)彙投資(zī)的三大(dà)類型

|

保守型外(wài)彙投資(zī) |

探索型外(wài)彙投資(zī) |

财富管理型外(wài)彙投資(zī) |

|

| 投資(zī)目标 |

在維持本金的絕對安全和高流動性的前提下(xià),尋求利息收入的最大(dà)化 |

力求本金的相對安全和高流動性,在注重當期收入的同時,逐步掌握通過資(zī)本市場實現外(wài)彙資(zī)産升值的技巧 |

在投資(zī)者的目前财務狀況、未來财務需求、投資(zī)期限、風險偏好和承受能力、投資(zī)經驗以及對資(zī)本資(zī)産市場收益和風險特征的認知(zhī)和預期等條件下(xià)的财富升值管理 |

| 投資(zī)策略 |

在不同銀行之間比較并挑選出适合自己的現金和短期固定收益産品 |

逐步加長固定收益證券的期限,增加股權類投資(zī)配置,增加證券的币種種類 |

在全球性資(zī)産配置的理念下(xià),建立充分(fēn)多樣化的投資(zī)組合 |

| 投資(zī)範圍 |

外(wài)彙(币)存款;構造債券(結構性) |

外(wài)彙(币)存款;外(wài)彙固定收益證券;境外(wài)大(dà)盤價值型股票(piào) |

所有可投資(zī)資(zī)産類别 |

| 投資(zī)程序 |

銀行協助下(xià)的交易過程 |

銀行和經紀人協助下(xià)的資(zī)産配置過程 |

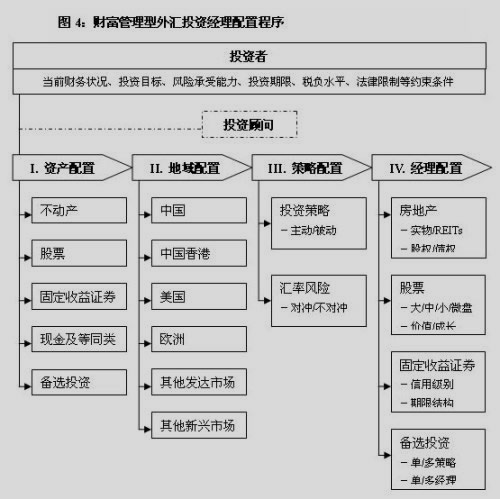

投資(zī)顧問輔佐下(xià)的多程序決策過程(圖4) |

| 适用對象 |

從事國際商(shāng)貿、文化、教育、旅遊等活動的人士;外(wài)彙投機人士等 |

财富水平和理财知(zhī)識逐步提升的年輕中(zhōng)産階 |

财富水平相當高且希望克服“富不過三代”宿命論的富人 |

人民币升值時是否需要全球配置資(zī)産?

筆者承認,在當前A股市場高歌猛進和人民币升值呼聲日益高漲的大(dà)環境下(xià),鼓勵中(zhōng)國的富人們采取全球資(zī)産配置的戰略來管理财富确實需要勇氣。但是,如果現代金融學理論和曆史數據站得住腳的話(huà),目前A股市場的巨幅上漲步伐是不可能長期持續的,人民币的升值也有可能僅階段性地針對美元、日元等貨币而已。因此,從足夠長的期限來看,國人投資(zī)海外(wài)市場既有利于财富保值,又(yòu)有利于财富升值。

以股票(piào)市場爲例,盡管全球股市的聯動性在日益增強,但是,隻要這些市場變動同中(zhōng)國股市變動之間不完全正相關,相互間分(fēn)散風險、增強收益的多樣化好處就仍然存在。假設我(wǒ)(wǒ)們于1993年12月31日用1萬元人民币建立兩個投資(zī)組合:投資(zī)組合X将55%的資(zī)金投資(zī)在以道瓊斯中(zhōng)國指數爲代表的A股市場、15%的資(zī)金投資(zī)在以标準普爾500綜合指數爲代表的美國股市、15%的資(zī)金投資(zī)在以摩根士丹利資(zī)本國際公司歐澳遠東(MSCI EAFE)指數及15%的資(zī)金投資(zī)在摩根士丹利資(zī)本國際公司新興市場指數;投資(zī)組合Y将100%資(zī)金投資(zī)在A股上。那麽,在截至2006年末的13年裏,國際化的投資(zī)組合X逐步積累爲22485元人民币,而投資(zī)組合Y的終極價值隻有19047元人民币。同時,組合X的投資(zī)者要比組合Y的投資(zī)者遭遇更小(xiǎo)的風險(圖1)。

圖1:投資(zī)海外(wài)股市的多樣化作用明顯(經彙率調整,1993年末投資(zī)1萬元)

資(zī)料來源:道瓊斯公司、标準普爾公司、摩根士丹利資(zī)本國際公司、金思維投資(zī)咨詢(上海)有限公司

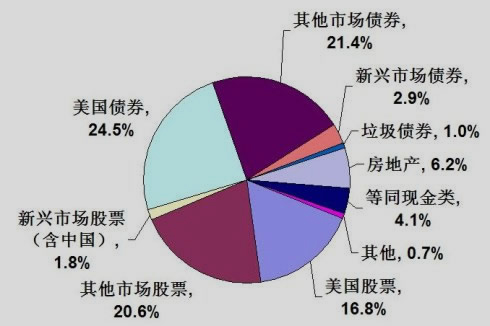

這裏我(wǒ)(wǒ)們僅僅考慮了海外(wài)股票(piào)市場的多樣化功能,如果将海外(wài)債券、房地産、收藏品等更多資(zī)産加入進來的話(huà),我(wǒ)(wǒ)們的投資(zī)組合就更加多樣化,其長期風險更小(xiǎo)。事實上,從全局看,中(zhōng)國的資(zī)本資(zī)産占世界可投資(zī)資(zī)産的比例相當小(xiǎo),這一(yī)方面說明我(wǒ)(wǒ)們有巨大(dà)的财富增長潛力,另一(yī)方面也意味着全球配置可以爲我(wǒ)(wǒ)們建立充分(fēn)多樣化的投資(zī)組合提供更廣泛的選擇(圖2)。

圖2:全球可投資(zī)資(zī)産規模高達93.7萬億美元(截至2005年底)

資(zī)料來源:瑞士銀行全球資(zī)産管理部、湯姆遜金融等

必須指出,人民币的升值預期不應該成爲阻止我(wǒ)(wǒ)們全球配置的理由。一(yī)方面,本币的過度升值往往意味着本國資(zī)産的泡沫化,而這将嚴重削弱其未來收益能力,因此,我(wǒ)(wǒ)們更應該将一(yī)部分(fēn)資(zī)金投資(zī)到海外(wài)資(zī)産上來分(fēn)散風險。另一(yī)方面,外(wài)彙市場上多種貨币的交織作用互抵後,人民币可能僅針對部分(fēn)貨币存在升值潛力。以2005年7月22日開(kāi)始的本輪人民币對美元彙率升值周期爲例,由于歐元的強勁表現,截至2007年4月30日,人民币相對于歐元實際上貶值了約5%(圖3)。

圖3:人民币相對部分(fēn)外(wài)币的升/貶值走勢(2005年7月21日=100)

資(zī)料來源:國家外(wài)彙管理局、金思維投資(zī)咨詢(上海)有限公司

由于我(wǒ)(wǒ)們投資(zī)的并不是外(wài)彙貨币,而是以外(wài)彙貨币定義的資(zī)産。我(wǒ)(wǒ)們海外(wài)投資(zī)的收益固然會遭遇彙率變動的風險,但是最終的長期收益仍取決于這些海外(wài)資(zī)産的收益能力。失之東隅,收之桑榆。隻要我(wǒ)(wǒ)們在資(zī)産、地域、策略和經理等投資(zī)配置上做足了功夫,投資(zī)海外(wài)的長期多樣化利益必将大(dà)于短期彙率變動的風險成本。

我(wǒ)(wǒ)們需要什麽樣的QDII産品?

任何成功的投資(zī)都必須遵循“資(zī)産配置決定長期回報”這一(yī)法則和“理财規劃-制定投資(zī)政策-實施投資(zī)計劃-監測投資(zī)組合-調整投資(zī)組合”這一(yī)動态循環式的決策程序,外(wài)彙資(zī)産投資(zī)也不例外(wài)(圖4)。當然,投資(zī)者也可以通過相關金融産品進行外(wài)彙投資(zī)。

目前,國内金融服務機構正在競相以“外(wài)彙投資(zī)”爲名向投資(zī)者推銷外(wài)彙交易、外(wài)彙理财産品和QDII(合格境内投資(zī)者)産品。盡管少數産品的某些特征确實可圈可點,但是筆者認爲,其中(zhōng)的絕大(dà)多數都不一(yī)定适用于私人财富增值。究其原因,外(wài)彙交易本身的功能要麽在于對沖彙率變動的風險,要麽在于短線投機獲利,投資(zī)者長期從中(zhōng)獲取利益的概率微乎其微。此外(wài),目前國内銀行提供的多數外(wài)彙結構性理财産品(表2),實際上是華爾街轉嫁風險的“構造債券”(Structured Notes),無論其“預期收益率”的廣告做得多麽漂亮,其長期連續再投資(zī)收益率能否跑赢國際市場上的貨币市場基金回報,都是非常值得懷疑的。

表2:國内部分(fēn)銀行推出的外(wài)彙結構性理财産品服務

| 銀行 | 外(wài)彙結構性理财産品品牌 |

| 工(gōng)商(shāng)銀行 | 彙财通 |

| 建設銀行 | 彙得盈 |

| 中(zhōng)國銀行 | 彙聚寶 |

| 招商(shāng)銀行 | 外(wài)彙通 |

| 民生(shēng)銀行 | 安心理财、非凡理财 |

| 光大(dà)銀行 | 陽光理财 A計劃 |

| 中(zhōng)信銀行 | 理财寶 |

| 浦東發展銀行 | 彙理财 |

| 深圳發展銀行 | 聚彙寶 |

| 交通銀行 | 得利寶 |

既然外(wài)彙交易和理财産品都不能滿足财富管理的需要,依賴于國内服務商(shāng)的投資(zī)者隻有将希望寄托在QDII産品上了。令人遺憾的是,目前銀行所提供的QDII産品實際上是外(wài)彙理财産品的翻版,同樣是專業投資(zī)者不屑一(yī)顧的構造債券。剩下(xià)的唯一(yī)選擇就是華安基金管理有限公司旗下(xià)的華安國際配置基金。但是基于以下(xià)理由,筆者對這隻基金的投資(zī)價值同樣存疑。

資(zī)産和币種配置不合理

盡管在募集說明書(shū)中(zhōng),其自定義業績比較基準顯示固定收益資(zī)産的配置比例隻有45%[摩根士丹利資(zī)本國際全球指數(MSCI World Index)×35%+雷曼兄弟(dì)全球綜合指數(Lehman Brothers Global Aggregate Index)×45%+美國房地産信托憑證行業協會指數(NAREIT All REITs Index)×10%+道瓊斯-美國國際集團商(shāng)品指數(DJ-AIG Commodity Index)×10%],但是基金的保本條款必然導緻大(dà)部分(fēn)資(zī)金将被用于低收益的短期零息票(piào)債券上。此外(wài),基金的主要币種配置爲日益走弱(相對人民币)的美元,其收益将難以抵消人民币升值的風險。

基金經理配置不合理

盡管基金招募說明書(shū)中(zhōng)羅列了令人眩目的、洋中(zhōng)結合的豪華基金管理團隊,但是仔細研讀我(wǒ)(wǒ)們不難發現,其國内投資(zī)管理團隊基本由華安旗下(xià)其他國内基金的基金經理組成,拿投資(zī)者的錢來“練兵”的意圖非常明顯;其國外(wài)投資(zī)顧問雷曼兄弟(dì)資(zī)産管理(歐洲)在基金管理領域并無過人之處,而且我(wǒ)(wǒ)們無法從招募書(shū)中(zhōng)羅列的一(yī)堆洋名字中(zhōng)找出誰是本基金的專職或者實質性管理人。很顯然,該基金屬于典型的無人具體(tǐ)承擔責任的“集體(tǐ)決策”管理模式,既無具體(tǐ)投資(zī)專長可言,又(yòu)無既往業績可循,我(wǒ)(wǒ)們實在看不出來其主動投資(zī)管理的優勢何在。

費(fèi)用結構不合理

客觀地說,該基金最高1.5%的後端申購費(fèi)用相當低廉,其最高2.75%的贖回費(fèi)用也相對合理。但是,該基金的年度運作費(fèi)用(1.5%的基金管理費(fèi)、0.1%的國内托管費(fèi))以及結構性保本票(piào)據部分(fēn)的額外(wài)年費(fèi)(1%的保本費(fèi)、0.1%的投資(zī)咨詢費(fèi)、0.1%的境外(wài)存管費(fèi),外(wài)加所采用的基金或者專戶等投資(zī)工(gōng)具本身的費(fèi)用)卻近乎對投資(zī)者的掠奪。

信息披露不透明

除了上述基金經理的披露讓人摸不着頭腦以外(wài),基金運作至今的投資(zī)組合細節和基金淨值等信息的披露及時性和全面性,都難免讓人對其透明度産生(shēng)懷疑。

考慮到其保守的資(zī)産配置、對弱勢美元資(zī)産的傾斜、無明顯優勢的投資(zī)經理和激進的費(fèi)用成本結構,華安國際配置基金的“國際配置”功能将極其有限。有人稱許該隻基金爲第一(yī)批試吃國際資(zī)本市場“螃蟹”的投資(zī)者提供了機會,但筆者認爲,投資(zī)者如此試吃“螃蟹”的代價也太高了,販賣“螃蟹”的雷曼兄弟(dì)集團和組織“螃蟹”宴的華安基金管理公司才是最大(dà)的赢家。

那麽作爲個人投資(zī)者,我(wǒ)(wǒ)們到底需要什麽樣的QDII産品呢?

首先,投資(zī)外(wài)彙資(zī)産是我(wǒ)(wǒ)們管理财富的多樣化選擇,現有固定收益類及等同現金類投資(zī)産品和途徑已經足以讓我(wǒ)(wǒ)們取得相當于平均利息水平的收益,所以QDII産品的主要資(zī)産配置應該是股權類資(zī)産。

其次,人民币升值的主要壓力來自于中(zhōng)國的貿易順差主來源國美國,因此,QDII産品應主要投資(zī)那些能産生(shēng)歐元、英鎊等非美元現金流收益的産品。

再次,發達資(zī)本市場的有效性較好,主動型投資(zī)經理跑赢大(dà)市(如果能的話(huà))的業績難以抵消其高昂的管理費(fèi)用,因此,QDII的境外(wài)投資(zī)顧問最好是來自先鋒集團(The Vanguard Group)這類成本低廉、業績優良的基金公司(表3)。

最後,爲了消除短線投資(zī)者對長線投資(zī)者利益的損害,QDII最好以封閉基金或者長期信托的組織形式來長期投資(zī)海外(wài)資(zī)本資(zī)産市場。

總之,全球性資(zī)産、策略和經理配置對于财富的長期增值是至關重要的。隻有那些對如何投資(zī)外(wài)彙資(zī)産有基礎知(zhī)識、理性的預期、節約的成本意識和長遠眼光的投資(zī)者,才能真正從國際配置中(zhōng)受益。

表3:部分(fēn)值得中(zhōng)國投資(zī)者關注的先鋒集團旗下(xià)國際投資(zī)者基金?/B>

| 基金名稱 | 定義貨币 | 成立日期(年/月/日) | 費(fèi)用比(%) | 年化回報(%)?/P> | ||||

| 申購?/P> | 贖回 | 運作 | 1年 | 3年 | 5年 | |||

| Prime Liquidity(貨币市場) | 美元 | 1999/05/06 | 0 | 0 | 0.38 | 4.98 | 3.28 | 2.38 |

| U.S. Government Bond Index(美國國債) | 美元 | 2002/06/22 | 0 | 0 | 0.30 | 5.65 | 2.48 | 4.85 |

| Euro Government Bond Index(歐元區國債) | 歐元 | 2001/04/18 | 0.10 | 0 | 0.30 | 1.65 | 2.97 | 5.10 |

| Euro Investment Grade Bond Index(歐元區投資(zī)級别債) | 歐元 | 2001/05/30 | 0.25 | 0 | 0.40 | 2.26 | 2.65 | 4.78 |

| Japan Government Bond Index(日本國債) | 日元 | 2007/03/21 | 0.10 | 0 | 0.30 | — | — | — |

| Global Stock Index(發達市場股票(piào) | 美元 | 1998/08/12 | 0 | 0 | 0.50 | 14.99 | 14.18 | 9.99 |

| Emerging Markets Stock Index(新興市場股票(piào)) | 歐元 | 2006/06/07 | 0.40 | 0.40 | 0.65 | — | — | — |

| U.S. 500 Stock Index (标普500指數) | 美元 | 1998/11/04 | 0 | 0 | 0.38 | 10.80 | 9.04 | 5.32 |

| European Stock Index(歐洲市場股票(piào)) | 歐元 | 1999/10/08 | 0.20 | 0 | 0.50 | 13.78 | 18.60 | 6.17 |

| Japan Stock Index(日本股票(piào)) | 美元 | 2003/12/15 | 0 | 0 | 0.50 | 2.65 | 11.33 | — |

注:1、基金注冊地(Domicile)爲愛爾蘭;2、最低初次申購金額爲10萬美元或歐元,持續申購的最低交易額爲5000美元或歐元;3 、按定義貨币計算,已扣除所有費(fèi)用及證券或基金發行人所在地稅金。

資(zī)料來源:先鋒集團(http://global.vanguard.com),數據截至2007年3月31日