2005年1月6日,在芝加哥市所在的伊利諾依州庫克縣法院,一(yī)場全美矚目的家族财富糾紛肥皂劇以巨額和解收場。控制着世界著名的凱悅(Hyatt)酒店(diàn)集團的普利茲克(Pritzker)家族的11位成員(yuán),向家族企業掌門人羅伯特(Robert)20歲的女兒莉耶瑟(Liesel)和22歲的兒子馬修(Matthew)共計支付5.6億美元的補償款,連同此前這對兄妹已經各自到手的1.7億美元,該項訴訟和解金總額高達9億美元。除了羅伯特和這對子女徹底反目以外(wài),該訴訟案件也讓财富淨值超過150億美元的普利茲克家族企業王國在第四代後嗣手中(zhōng)開(kāi)始解體(tǐ)。作爲和解協議的一(yī)部分(fēn),該家族将在未來的約10年裏,通過上市、轉讓乃至清盤的方式将控制下(xià)的酒店(diàn)、遊輪、商(shāng)用房地産、實業等資(zī)産平均分(fēn)配給以各成員(yuán)爲受益人的信托。

對于普通美國人而言,普利茲克家族财富糾紛案家喻戶曉的原因可能在于該家族的顯赫地位和莉耶瑟的好萊塢和百老彙名演員(yuán)身份。但是,該案的最重要意義卻在于它引起了美國财富管理界對财富轉移規劃和管理的深度反思,即富人們到底應該将何等數量的家族财富以何種方式轉移到何種範圍的後嗣手裏?目前控制着大(dà)部分(fēn)私有财富并已經開(kāi)始逐步退休的“美國嬰兒潮一(yī)代”(Baby Boomers,出生(shēng)于>1946-1964年間)正面臨着史無前例的财富轉移挑戰。根據波士頓學院社會福利研究所的測算(Havens & Schervish 1999),在1998-2052年的55年裏,美國需要轉移的财富值高達41-136萬億美元(1998年價格),可見規劃之重要。

财富轉移的對象:在親情、感情和價值觀之間尋求平衡點

事實上,對于大(dà)多數爲了克服“富不過三代”現象而艱苦掙紮的富有家庭來說,普利茲克家族在三代人手中(zhōng)經曆了财富的斂集和快速膨脹,在第四代才出現“叛逆分(fēn)子”,已經非常難能可貴了。由于西方法律賦予所有者對名下(xià)财富完整和絕對的占有、享用、受益、處置和遺留的權利,所以,如何轉移财富是富人享有的自由選擇權之一(yī)。從實踐上看,第一(yī)代移民或者創業者往往傾向于将來之不易的财富滴水不漏地傳給自己的子嗣,比如,沃爾瑪的創始人山姆·沃爾頓1992年過世時,其遺産基本被完好無損地傳遞到了遺孀海倫和四個子女手中(zhōng)。

曆史證明,這種基于血緣和感情來世代傳遞的努力隻能實現财富在物(wù)質上的暫時延續。因此,第二及以後各代的“守業者”往往比較傾向于将精力逐步從創造财富轉向管理财富,通過基于自己的價值觀來轉移财富并提升其長期精神價值。比如,由前第三代掌門人傑伊(Jay)發起并由家族基金凱悅基金會(The Hyatt Foundation)1979年開(kāi)始頒發的“普利茲克獎”,就被譽爲建築領域裏的諾貝爾獎。同樣,資(zī)産高達20億美元的沃爾頓家族基金會(Walton Family Foundation)已經成爲美國大(dà)學前(K-12)教育領域裏最有影響力的慈善機構之一(yī)。

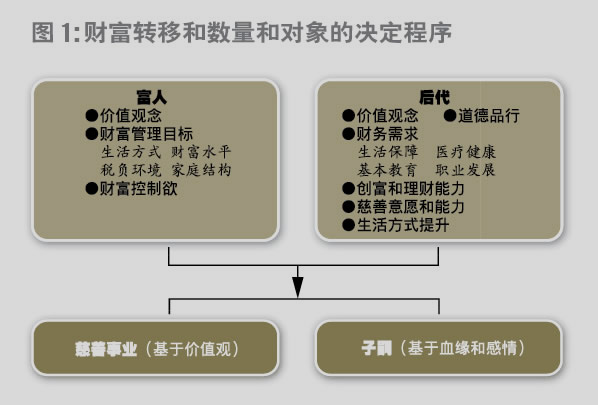

當然,除了财富數量多一(yī)些和生(shēng)活方式奢華一(yī)些以外(wài),富人們還會因花費(fèi)了過多的精力和時間在創富上而比普通人更缺乏家庭的親情溫暖,因此,他們希望通過以金錢來彌補内心愧疚的做法無可厚非。但是問題的關鍵在于,他們在決定财富轉移對象時應該在親情和價值觀兩方面有所平衡,否則,任何彌補感情損失的努力可能反而會進一(yī)步有害于素質不高或理财能力不強的後代。所以,富人們首先應該對自己的價值觀和财富管理目标有一(yī)個清晰的認識,其次再對子嗣們的價值觀、道德品行、創造和管理财富的能力作一(yī)個客觀的評價,最後再将二者結合起來尋找平衡點。一(yī)個業内公認的原則是,富人們應該在保證子嗣的基本生(shēng)活、健康、教育、職業發展等需求的前提下(xià)再考慮他們的生(shēng)活方式需求和慈善意願(圖1)。

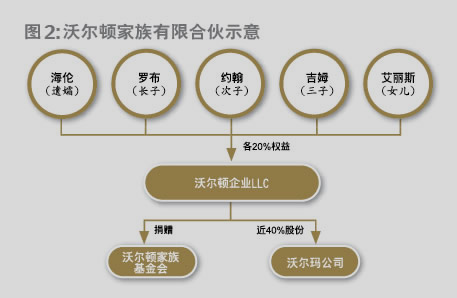

富可敵國的“股神”巴菲特的内心深處就有一(yī)個比天下(xià)不少父母都痛苦的終身遺憾:考上了大(dà)學的三個子女竟無一(yī)人能夠堅持到讓自己和妻子春風滿面地參加其畢業典禮的那一(yī)天。意識到過多财富的巨大(dà)副作用的巴菲特夫婦決定盡快亡羊補牢。除了多次在媒體(tǐ)公開(kāi)高調申明不會将财富留給子女以外(wài),他們還提供資(zī)金幫助每一(yī)位孩子設立了自己的慈善基金會,培養他們對财富内涵的理解力。現在,巴菲特的女兒蘇茜在管理母親和自己名下(xià)兩隻慈善基金之餘從室内家居和女紅中(zhōng)找樂;以攝影爲職業的大(dà)兒子霍華德工(gōng)作之餘隐居在伊利諾依州一(yī)個800多英畝的農場裏;追随歌手母親而成爲音樂家的小(xiǎo)兒子彼得,則正爲灌制唱(chàng)片和舉辦巡回演出而忙得不亦樂乎。看到他們能夠在“世界第二富豪”父親的陰影下(xià)活得這樣悠哉,我(wǒ)(wǒ)們确實不得不承認巴菲特在财富轉移上對子女們“摳門”得有理。

可見,富人們在規劃财富轉移時不能局限于考慮如何從物(wù)質上克服“富不過三代”現象,更要從精神上力圖戰勝“福不過三代”的宿命論。

财富轉移的時機:因轉移對象和财富增值能力而異

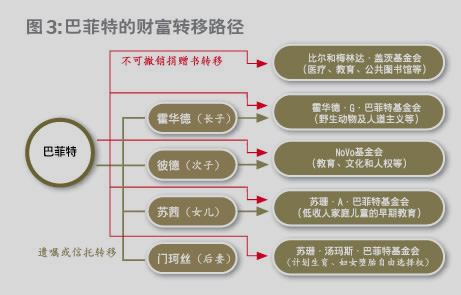

如果說确定轉移對象的目的在于提升财富轉移精神上的效率,那麽,挑選轉移時機則純粹是爲了提升其以貨币計價的物(wù)質上的效率。這主要有兩個方面的含義:其一(yī),轉移對象爲非慈善機構的美國富人面臨着近50%的财産轉移稅負環境,因此,在财富升值以前完成轉移行爲最有效率;其二,盡管對象爲慈善機構的轉移完全免稅,但如果财富升值的能力異常強大(dà)的話(huà),轉移的時間就應當盡可能地延遲。山姆沃爾頓之所以能夠在過世時将幾百億美元的資(zī)産留給後人而不用繳納一(yī)分(fēn)錢的遺産稅,是因爲他早在1953年(即沃爾瑪尚未成功之時)就已經通過沃爾頓企業(Walton Enterprises)-這一(yī)家族有限合夥企業将80%的股權轉移給了4個子女。當然,并非所有的創業者們都能像沃爾頓這樣幸運地有一(yī)個身兼律師和銀行家的嶽父,在如此早期就爲其提供财富管理規劃。

反觀巴菲特,早期的他并沒有今天“世界上最具智慧的慈善家”一(yī)類的高帽子。恰恰相反,部分(fēn)人指責他是“光說不練”的僞慈善家,甚至有人譴責他“爲富不仁”。但是,自信而又(yòu)自負的巴菲特認爲“革命不分(fēn)先後”,自己将财富以超常的收益率快速增長并等到20年甚至30年以後再從事慈善事業同樣無比光榮。事實證明,如果巴菲特在20年以前将不到20億美元的财富捐獻給慈善機構的話(huà),今天的全球慈善事業将因此而失去(qù)好幾百億美元的善款。這是因爲,美國慈善機構爲了維持免稅待遇而不得不每年将相當于平均資(zī)産5%的資(zī)金捐獻出去(qù),因此,它們普遍維持一(yī)種将目标收益率鎖定在略高于5%、現金類流動資(zī)産不少于5%的投資(zī)組合策略。從這一(yī)點上來看,擁有超人投資(zī)管理技巧的巴菲特延遲慈善義舉的決定是非常明智的。

以上兩個例子都涉及到财富的快速巨幅升值情況。假設财富的增長非常一(yī)般,那麽,捐獻給慈善機構的财富應該越早轉移越好;反之,由于稅負區别不大(dà),從延長控制權計,财富所有人可以盡可能地拖延對象爲非慈善機構的财富轉移行爲。

财富轉移的工(gōng)具:利用得當可減免損耗

影響财富轉移效率的另一(yī)個因素是包括遺産稅、遺囑認證程序、遺囑執行、遺産管理、信托費(fèi)用、規劃咨詢費(fèi)等等在内的損耗。不難看出,慈善機構的籌款、運營管理和善款資(zī)金運用成本等也同樣屬于捐款人的财富轉移損耗。管理财富轉移中(zhōng)的損耗主要依賴于對不同類型的法律構架安排等工(gōng)具的運用。具體(tǐ)而言,這些工(gōng)具包括但是不限于以下(xià)幾種。

遺囑(Will)。一(yī)個完整有效且全面的遺囑可以滿足普通中(zhōng)産階級轉移财富的基本需要。但是,遺囑的認證程序複雜(zá)且昂貴,且大(dà)多數的遺産糾紛及由此帶來的财富縮水、隐私曝光以及親人反目等不良後果均源自于繼承人對遺囑的司法挑戰,所以,有周密财富管理規劃的富人們通常并不單獨使用遺囑。

賬戶名(Account Title)。在美國,有些賬戶可以讓其所有人自主選擇是否在賬戶名中(zhōng)指定受益人,如死亡即付(Pay-on-death或Payable on Death,簡稱POD)銀行賬戶以及死亡即轉(Transfer-on-death)證券經紀賬戶。有一(yī)些州還允許财産所有人到州的行政部門填寫《受益人契約》(Beneficiary Deed)後指定不同财産的受益人。此外(wài),富人還可以通過同受益人建立生(shēng)存者享有繼承權的聯名賬戶來安排自己過世後特定财産的直接轉移。

信托(Trust)。在英美法系的國家裏,信托這一(yī)法律構架是私人财富轉移規劃管理中(zhōng)最爲重要的工(gōng)具。這并不隻是因爲它可以規避遺囑認證程序,而且還因爲在信托構架下(xià),财富所有人過世以後其管理和分(fēn)配财富的指令仍然能夠得以延續執行。同時,如果将信托離(lí)岸化的話(huà),還有可能起到債務人保護和規避遺産稅的作用,從而極大(dà)地提高财富轉移的效率。據報道,律師世家普利茲克家族在美國立法和執法者們還沒有關注其避稅漏洞并采取相應堵塞措施時,就已經建立了上千個在岸和離(lí)岸信托來管理家族财富。其第二代掌門人亞伯拉罕于1986年過世時,他的遺産稅申報表隻顯示出不到30萬美元的總計遺産,并引起了同美國國稅局的紛争。盡管在最後的和解中(zhōng)普利茲克家族補繳了近1000萬美元稅收,但該家族卻取得了國稅局不得對家族其他任何現有離(lí)岸信托尋求稅務補償的承諾。

家族有限合夥(Family Limited Partnership)。直接将财富饋贈給子女或其他家人意味着富人将馬上失去(qù)對一(yī)部分(fēn)資(zī)産的控制權,這對于那些主要财富集中(zhōng)在經營性家族企業的創業者們來說無疑有相當大(dà)的風險。但是,如果不開(kāi)始逐步轉讓财富的話(huà),等到自己過世時家族企業的發展壯大(dà)意味着巨額的遺産稅負擔。富人可以以自己作爲一(yī)般合夥人、子女作爲有限合夥人來組建家族有限合夥(有時以有限責任公司即LLC的形式出現)并持有家族企業的權益,然後再逐年将自己持有的家族企業權益饋贈給子女,直至自己成爲絕對少數權益所有人。由于一(yī)般合夥人掌握着有限合夥中(zhōng)所有的決策權和分(fēn)配權,所以,即使富人最後隻擁有家族企業1%的權益,他仍然擁有其100%的控制權。一(yī)般而言,家族有限合夥是解決家族企業的接班問題最強有力的工(gōng)具。以沃爾頓家族有限合夥(圖2)爲例,将來海倫過世後,她所持有的家族有限合夥的權益将被捐贈給家族基金會,既能免掉遺産稅,又(yòu)能在一(yī)定的時期内維持家族對沃爾瑪的控制。

家族基金(Family Foundation)。作爲一(yī)個特設免稅的慈善性獨立法人,家族基金的獨特之處在于:一(yī)方面,它由家族成員(yuán)嚴密控制,屬于純私有的非營利機構;另一(yī)方面,它通常并不直接向有救助需要的個人發放(fàng)捐款,而是通過自己選定的慈善團體(tǐ)來完成。因此,家族基金通常會根據價值理念、服務宗旨、管理效率以及捐款的發放(fàng)和使用效果等質量指标對申請接受捐款的慈善團體(tǐ)進行盡職調查後挑選符合要求的機構。通過将自己大(dà)部分(fēn)财富捐獻給自己家人和比爾·蓋茨名下(xià)的基金會來尋求慈善事業的多樣化和規模經濟,巴菲特将财富轉移的效率提升到了極緻(圖3)。

當然,富人們通常并不局限于一(yī)兩種工(gōng)具,更爲常見的操作是将這些工(gōng)具同不同資(zī)産或者金融賬戶結合起來使用。

總之,窮人苦惱,富人煩惱,财富太多而又(yòu)不能正确管理它的富人則更是猶如吃了黃連的啞巴—有苦難言。富人們必須銘記的是,世界上沒有可供某一(yī)家族永遠轉移的物(wù)質财富,隻有可以世代相傳的精神财富,因此,将精力集中(zhōng)于慈善事業才是提高财富轉移效率的根本。