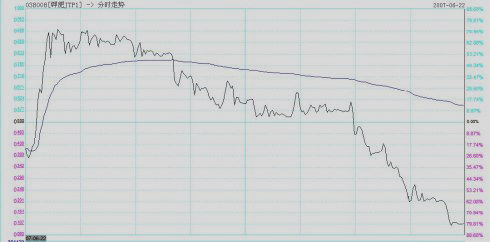

2007年6月22日,星期五,青海鹽湖鉀肥股份有限公司認沽權證“鉀肥JTP1”(證券代碼:038008)在最後一(yī)個交易日演繹了一(yī)場自始至終都令人作嘔的鬧劇。一(yī)張近乎廢紙(zhǐ)的衍生(shēng)金融工(gōng)具居然能在其交易生(shēng)命最後的四個小(xiǎo)時演繹一(yī)出上蹿下(xià)跳的惡作劇,并以每份0.107元的收市價和超過1000萬份、價格在0.10元以上的買單“永垂不朽”(圖1、圖2)。

圖1 2007年6月22日鉀肥JTP1的價格走勢

圖2 2007年6月22日收市時鉀肥JTP1的成交明細和買賣叫價

圖1和圖2均來自于上海萬得(Wind)資(zī)訊。

實際上,就在幾天以前同陳志(zhì)武教授的座談會上,一(yī)家證券公司“衍生(shēng)金融品”部門的老總神采飛揚地介紹該部門一(yī)筆權證交易就創利幾億人民币的神話(huà)讓在座的各位啧啧不已。相比之下(xià),正在同美國資(zī)本界大(dà)名鼎鼎的Ibbotson教授一(yī)起爲了每年比标準普爾500綜合指數多賺那麽2-3個百分(fēn)點的收益或者少經曆3-4個點的波動率而戰鬥在對沖基金管理前線的陳大(dà)教授反而顯得受到冷落了。

權證瘋狂!确實瘋狂!

瘋狂固然能造就“時代英雄”,這些權證市場上英雄們的成功必然是以某些投資(zī)者的犧牲爲代價取得的。畢竟,權證本身并不能創造财富,但是它可以将一(yī)些人的财富轉移到另外(wài)一(yī)些人名下(xià)。

筆者并不太在乎誰是權證市場上的英雄和狗熊,筆者關心的是我(wǒ)(wǒ)們應該如何在權證瘋狂到影響社會和諧和穩定之前讓它鎮定下(xià)來。所以,我(wǒ)(wǒ)更關心權證瘋狂的背後。

證監會:能否以一(yī)句“買者自負”将自己的監管責任推脫得一(yī)幹二淨?

筆者相信,任何訪問過中(zhōng)國證監會網站(www.csrc.gov.cn )的投資(zī)者,都應該對其“保護投資(zī)者利益是我(wǒ)(wǒ)們工(gōng)作的重中(zhōng)之重”的巨幅頁眉标語所感到無比的欣慰,這從某種意義上起到了提振投資(zī)者信心、增強投資(zī)者安全感的作用。而且,正是由于在過去(qù)幾年裏的監管實踐中(zhōng)學到了慘痛的教訓,證監會現在才會不遺餘力地推進證券公司客戶保證金的第三方托管、加強上市公司的治理結構改善、加強對共同基金的監管等保護投資(zī)者利益的措施。

但是令人遺憾的是,在權證這一(yī)衍生(shēng)金融品種的發行、交易、風險揭示和信息披露,以及投資(zī)者教育上,證監會是否完全盡到市場監管人職責是值得商(shāng)榷的。首先,權證的發行(股改配送除外(wài))程序上所謂的由交易所認定和賦予的“資(zī)格券商(shāng)創設”權力實際上剝奪了廣大(dà)持有标的股票(piào)的現有投資(zī)者賣出認購權證來增加收益,潛在投資(zī)者賣出認沽權證來降低持股成本的權力和機會。由于市場上存在着巨大(dà)的無風險套利機會(圖3),交易所決定哪一(yī)家券商(shāng)可以“創設”以及創設多少份權證,就相當于送給這家券商(shāng)一(yī)部免費(fèi)“提款機”。本來無行政許可主體(tǐ)資(zī)格的交易所通過掌握着生(shēng)殺大(dà)權的權證“創設”許可證爲自己量身定制了一(yī)個尋租的後花園,也爲自己員(yuán)工(gōng)可能的腐敗了鋪上了一(yī)張溫床。

圖3 滬深交易所的權證孕育着巨大(dà)的套利機會(基于2007年6月29日收盤價)

資(zī)料來源:金思維投資(zī)咨詢(上海)有限公司。數據基于上海萬得(Wind)資(zī)訊。(如想看得更清晰,請點擊圖片)

其次,權證交易上的所謂“一(yī)級交易商(shāng)”制度剝奪了多數投資(zī)者公平參與市場的機會,反而賦予了滬、深交易所同會員(yuán)券商(shāng)串謀壟斷和變相操縱市場的權力。其直接結果就是市場上權證産品供不應求,一(yī)方面市場上惡炒、投機成風,導緻權證的價格嚴重偏離(lí)價值;另一(yī)方面長線或者理性投資(zī)者看着明顯的套利機會而無能爲力,甚至在高風險誘惑下(xià)動搖自己的長期投資(zī)信念,蛻變成推波助瀾的投機分(fēn)子,最後被權證風險所吞噬。

再次,在風險揭示和信息披露上,我(wǒ)(wǒ)們的監管者和市場主導者有一(yī)個天真的假設,即市場的參與者都是有辨别能力和行爲能力的成熟投資(zī)者。我(wǒ)(wǒ)們對自己系統性地制造風險的制度不進行根本上的改革,對自身放(fàng)大(dà)風險的越權、越位和錯位的行爲不約束、不收斂,卻一(yī)味地強調投資(zī)者“買者自負”的風險承擔責任,這完全是幼稚和不公平的!投資(zī)者的風險承受能力不僅取決于其風險意願和偏好、當前财務狀況、未來财務需求、投資(zī)目标、投資(zī)期限等個人财務管理上的教條型的指标,還取決于由其對市場和産品的認知(zhī)程度、實際操作經驗等因素組成的“行爲能力”指标,更取決于市場組織者和監管者對市場公開(kāi)、公平、公正的效率的維護程度。試想想,我(wǒ)(wǒ)們能夠簡單地對一(yī)個誤入犯罪率極高的陌生(shēng)社區而遭歹徒強暴的未成年少女說“後果自負”嗎(ma)?

最後,在投資(zī)者教育上,我(wǒ)(wǒ)們也難脫出自本身利益而選擇性地就一(yī)些話(huà)題、領域、聽(tīng)衆來片面教育的嫌疑。比如,我(wǒ)(wǒ)們的權證知(zhī)識介紹中(zhōng)一(yī)味強調教科書(shū)中(zhōng)的所謂這個那個“定價模型”計算出來的“内在價值”。殊不知(zhī),這些模型的一(yī)些最爲基本的假設前提(比如原生(shēng)品和衍生(shēng)品市場的多、空雙向自由交易、投資(zī)者按照市場利率自由借貸等等)在中(zhōng)國根本就不存在。同時,我(wǒ)(wǒ)們的投資(zī)者教育者卻權證市場中(zhōng)存在的市場操縱、人爲控制供給和需求(計劃經濟思想的餘孽!)、人爲限制投資(zī)者及其頭寸和方向等系統性風險避而不談。一(yī)言以蔽之,目前權證市場上的投資(zī)者教育不以讓投資(zī)者全面認清權證的風險、收益、應用環境和适用對象等特征爲目的,而是爲監管者和市場主導者開(kāi)拓自己責任服務的。

可見,當前低效的權證市場運作機制既有悖于我(wǒ)(wǒ)國《證券法》所規定的公開(kāi)、公平、公正的原則,又(yòu)不符合黨中(zhōng)央、國務院大(dà)力發展資(zī)本市場,推進多層次資(zī)本市場體(tǐ)系建設的大(dà)政方針和戰略部署。筆者相信,無論是交易所的高管還是證監會的高官,在理論學習上應該知(zhī)道什麽是“八榮八恥”,以及如何“在科學發展觀指導下(xià)構建和諧社會”。真誠希望你們以實際行動不讓處在偉大(dà)民族複興事業高潮中(zhōng)的祖國在國際資(zī)本市場上讓人恥笑,不讓處在信息不對稱的下(xià)風口的散戶投資(zī)者成爲資(zī)本市場上不科學的機制導緻的不和諧局面的受害者。

個人投資(zī)者:除了自殺式炒作之外(wài)還能幹點什麽?

所以不難理解,目前權證市場的瘋狂實際上是我(wǒ)(wǒ)國資(zī)本市場上的制度缺陷(詳見拙作:财富管理遭遇制度尴尬)所導緻的系統風險在金融衍生(shēng)品市場上的釋放(fàng)。許多喜好風險的“投資(zī)者”被權證市場上巨大(dà)的漲跌幅度限制區間和稀缺的“T+0”交易特權所造成的良好流動性所吸引。這其中(zhōng)相當多的過度自信自己能夠控制風險的人最後成爲爲所欲爲的“權證大(dà)鳄”以漂亮的“K線圖”獵食,同撲火(huǒ)的飛蛾無異。

那麽,是不是散戶投資(zī)者在瘋狂的權證面前隻能袖手旁觀呢?回答當然是否定的,因爲任何市場都不可能是單邊市場,失去(qù)理性的中(zhōng)國權證市場同樣也有套利的機會。以華僑城股份的僑城HQC1認股權證[一(yī)股“僑城HQC1”認股權證給予其持有人按照每股6.958元(已經過紅利調整,原始行權價爲每股7元)的價格在2007年11月19日至11月23日之間購買1股“華僑城A”股票(piào)的權利(而非義務)。參見http://www.szse.cn/main/aboutus/xywjs/qzywjs/]爲例,準備持有華僑城股票(piào)到2007年11月19日以後的投資(zī)者可以無風險地将每一(yī)股的成本降低4元多錢,或者免費(fèi)獲得更多的股份數。

以上周五的價格爲例,我(wǒ)(wǒ)們來看看這就是現代金融學裏的無風險套利機制是如何在起作用的。

假設投資(zī)者甲持有有100股華僑城,且準備持有華僑城股票(piào)到2007年11月19日以後。按照上周五的收盤價,他可以如此操作:

(1)按照每股42元的價格賣出100股“華僑城A”股票(piào)(代碼:000069),得現金4200元;

(2)按照每股30.700元的價格買進100股“僑城HQC1”認股權證(代碼:031001),支出現金3070元;

這樣,他手上多出1130元的現金,将其存入銀行。

2007年11月19日,投資(zī)者甲行使購買股票(piào)的權利,并按照每股6.958元的價格将現在賣掉的100股“華僑城A”股票(piào)悉數買回,支出現金695.80元。投資(zī)者甲持有的“華僑城A”股票(piào)的數量沒有變化,但是他的銀行賬戶裏憑空多出了434.20元(如果算上1130元存款共計5個月的利息,他節省的現金還不止這個數!)

現在,我(wǒ)(wǒ)們換一(yī)種操作方法,投資(zī)者甲可以得到11.53股的“華僑城A”股票(piào)(這裏,我(wǒ)(wǒ)們假設交易所允許零股交易):

(1)按照每股42元的價格賣出100股“華僑城A”股票(piào)(代碼:000069),得現金4200元;

(2)按照每股30.700元的價格買進111.53股“僑城HQC1”認股權證(代碼:031001),支出現金3423.97元;

(3)将手上多出776.03元的現金存入銀行。

按照同樣的方法,2007年11月19日,投資(zī)者甲行使購買股票(piào)的權利,并按照每股6.958元的價格買入111.53股“華僑城A”股票(piào),支出現金776.03元。投資(zī)者甲的股票(piào)賬戶裏憑空多出了11.53股的“華僑城A”股票(piào)!

實際上,除了“僑城HQC1”以外(wài),“鋼釩GFC1”、“伊利CWB1”等都有讓其标的股票(piào)投資(zī)者套利的機會(圖3)。

總之,權證瘋狂現象值得中(zhōng)國資(zī)本市場的設計者和構架師們、處于弱勢地位的無知(zhī)投資(zī)者–尤其是那些自身急需接受思想政治和業務能力學習的從事“投資(zī)者教育”的市場監管者和主導者們–深刻反思。